Einmal im Monat lädt der CryptoMonday die Düsseldorfer Blockchain-Community zum Austausch. Welche spannenden Use Cases für Blockchain-Technologie gibt es, was passiert in der Kryptowelt? Beim CryptoMonday dreht sich alles um diese Fragen, beantwortet werden sie von und mit der Community.

Cryptoportfolio-Optimierung

Es gibt viele Möglichkeiten, sein persönliches Portfolio aufzubauen. Bei der Vielzahl von Optionen sehen gerade Neueinsteiger oft den Wald vor lauter Bäumen nicht. Philipp Mayer von CodeStryke hat sich angeschaut, auf welcher theoretischen Grundlage man sein Cryptoportfolio aufbauen und optimieren kann. Der von ihm vorgestellte Ansatz beruht auf der Kapitalmarkttheorie, die anhand von Aktien entwickelt wurde und im Falle von Kryptowährungen analog herangezogen und übertragen wird.

Nehmen wir also an, wir haben vier verschiedene Assets im Auge und möchten aus diesen ein Portfolio zusammenstellen. Theoretisch könnte man simpel alle vier Assets gleich gewichten, sein Investment gleich verteilen. Schaut man sich die Portfolios von professionellen Investmentfonds an stellt man allerdings schnell fest, dass die darin enthaltenen Aktien nie gleich, sondern extrem unterschiedlich gewichtet sind.

Investmentstrategien: Aktives vs. Passives Asset Management

Warum ist das so? Bei dieser Debatte handelt es sich um eine der hitzigsten im Bereich Investmentfonds. Über die Vor- und Nachteile von aktivem oder passiven Fondmanagement erhitzen sich die Gemüter, eine Frage des Vertrauens.

Passives Fondmanagement

In passiv gemanagten Fonds geht es darum, einen Index abzubilden. Da die Zusammensetzung eines solchen Portfolios nicht manuell gesteuert wird, sondern vom jeweiligen Index abhängt, ist ein Eingreifen kaum notwendig. Die laufenden Kosten solcher Portfolios sind daher meist gering.

Passive Fonds basieren auf Portfolios, deren Ziel eine Wertentwicklung gemäß dem zugrundeliegenden Index ist. Es ist jedoch nicht immer möglich, einen Index genau nachzubilden. Vor allem bei breit gestreuten Indizes (wie z.B. dem Russell 2000) wäre es sehr teuer, wirklich alle im Index enthaltenen Aktien zu kaufen. Hinzu kommt, dass die Indizes oft Änderungen unterworfen sind, die man dann auch nachvollziehen müsste. (Morningstar)

Aktives Fondmanagement

Beim aktiven Fondmanagement hingegen können Portfolios sehr viel mehr an jeweilige Marktsituationen und Trends angepasst und somit aktiver gesteuert werden. Durch die manuelle Gewichtung von Portfolioinhalten fallen bei aktiv gemanagten Fonds entsprechend höhere laufende Kosten an.

Die Gebühren eines aktiv gemanagten Fonds verringern die Performance des Fonds in einem nicht unerheblichen Maß. Dabei handelt es sich nicht nur um die reine Fondsmanagementgebühr […], sondern auch um die, verbunden mit einer Umschichtung des Investmentportfolios, höheren Transaktionskosten. Diese hohe Gebührenstruktur führt oftmals dazu, dass die aktiv gemanagten Fonds Schwierigkeiten haben ihren eigenen Vergleichsindex zu schlagen. (KPMG)

Aktives Asset Management: Technische Analysen

Wer nun auf aktives Asset Management setzt, kann auf technische Analysen vertrauen. Diese allerdings sind enorm aufwendig und setzen ein hohes Maß an Know-how voraus, werden also in der Regel nicht selbst vorgenommen.

Dienste wie [die luxemburgische Exchange] Bitstamp bieten solche technischen Analysen an und verdienen daran über die auf ihrer Seite durchgeführten Transaktionen.“, so Philipp Mayer.

Aktives Asset Management: Fundamentalanalyse

Möchte man sein Portfolio nicht aufgrund technischer Analysen von Drittanbietern aufbauen, nutzt man die Fundamentalanalyse. Hier schaut man genauer hin. Im Falle von klassischen Aktien wird etwa das jeweilige Unternehmen genauer unter die Lupe genommen, für Kryptowährungen gilt es, die jeweilige Währung bzw. die Technik dahinter genauer zu analysieren.

Welche Partner oder Unternehmen stehen dahinter, welche Indikatoren sprechen dafür oder dagegen, eine Währung mit in sein Portfolio aufzunehmen?

Kapitalmarkteffizienz

Bei der Kapitalmarkteffizienz handelt es sich um einen von Eugene Fama entwickelten Ansatz der Finanzierungstheorie. Die Grundannahme hier ist, dass sich in einem effizienten Markt „alle verfügbaren Informationen jederzeit vollständig in den Kursen widerspiegeln“.

In einem effizienten Markt kann die verfügbare Information demnach nicht zur Erzielung überdurchschnittlicher Renditen genutzt werden, da diese Information bereits in den Aktienpreisen Niederschlag gefunden hat, d.h. eine systematische gewinnbringende Strategie ist in effizienten Märkten nicht existent. (Pawel Kogan: Marktanomalien bei IPOs)

Dieser Ansatz wurde allerdings in den letzten Jahren immer wieder von Seiten der Behavioral Finance kritisiert. Ein Fachbereich, der sich „verkürzt ausgedrückt mit der Psychologie der Anleger“ (FAZ) beschäftigt. Die Kritik: Die Theorie der effizienten Märkte gehe von Annahmen aus, die der Wirklichkeit häufig nicht entsprechen.

Diversifikation nach Harry Markowitz

Die Portfoliotheorie untersucht das Investitionsverhalten an Kapitalmärkten. Im Jahr 1990 erhielt Harry M. Markowitz den Nobelpreis für Wirtschaftswissenschaften dafür, dass mittels seiner Theorie Aussagen über das Investitionsverhalten getätigt werden können, die von bestimmten Annahmen über das Verhalten von Investoren abgeleitet werden.

Markowitz trieb bei seiner Forschung die Frage um, inwieweit Diversifikation — also die Ausweitung von Wahlmöglichkeiten — eine Auswirkung auf Risiko und mögliche Rendite des Gesamtportfolios haben.

„Nach Markowitz ist es so: wenn man die meiste Rendite möchte, muss man in das Asset investieren, was die meiste Rendite verspricht und in sonst nichts. In diesem Fall bestehen 100% des Portfolios aus einem Asset.“

Die meisten Investoren hielten allerdings üblicherweise mehrere Assets in ihrem Portfolio, so Mayer, was nur dann Sinn mache, wenn neben der Rendite auch das Risiko eine Rolle spielt: “Entscheidend für einen Investor ist also das Verhältnis von Rendite zum Risiko.“

Wie gestalte ich ein perfektes Portfolio?

Glaubt man also Markowitz´ Theorie, hat eine gewisse Verteilung unserer Investition — bleiben wir bei unserem Beispiel der vier Krypto-Assets — einen positiven Effekt auf sowohl unser Risiko, als auch die mögliche Rendite.

„Es macht grundsätzlich Sinn, mehrere Assets in seinem Portfolio zu haben, damit die Schwankung insgesamt nicht so hoch ist.“

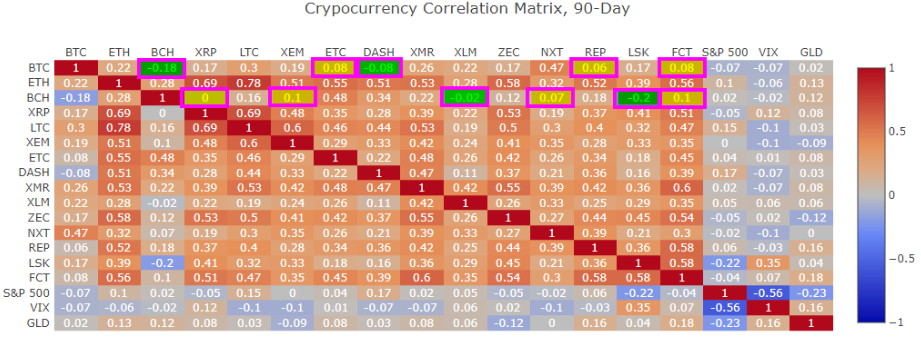

Wie genau eine Investition möglichst gewinnbringend verteilt werden kann hängt davon ab, in welcher Korrelation die zur Auswahl stehenden Assets zueinander stehen.

CryptoPortfolio: Unsystematisches vs. systematisches Risiko

Setzt man bei seinem Investment alles auf eine Karte, etwa indem man ausschließlich Bitcoin in seinem Portfolio hält, ist Diversifikation nicht möglich. Man setzt sich entsprechend einem unsystematischen Risiko aus, da nun das Gesamtrisiko vom Bitcoin-Kurs abhängt.

Unnötig, wenn es nach Philipp Mayer geht. Verteilt man sein Investment auf verschiedene Coins, wird der Risikoanteil für jeden einzelnen Coin am Gesamtrisiko geringer. Beim systematischen Risiko stehen also die verteilten Risiken einer Investition immer im Verhältnis zum Gesamtrisiko.

Für welche Option des Asset Management man sich am Ende auch entscheidet, eines steht wohl fest. Für ein möglichst optimiertes Crypto-Portfolio ist die eigene Auseinandersetzung mit den Möglichkeiten immer der erste Schritt.

[Bild: Rawpixel.com/Shutterstock.com]